큰사진보기

|

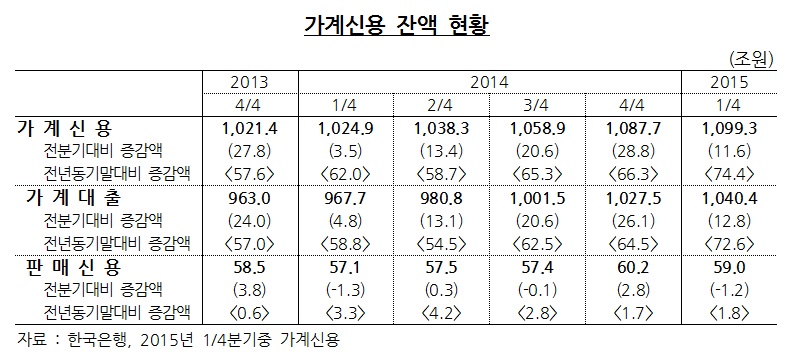

| ▲ 한국은행이 2015년 5월 27일 발표한 2015년 1/4 분기 가계신용 |

| ⓒ 한국은행 |

관련사진보기 |

2014년 한 해 동안 가계부채가 66조 원가량 급격히 증가했다. 매년 쉴 틈 없이 가계 부채가 증가하고 있다. 현재 2015년 1분기 기준 약 1100조 수준의 가계부채를 기록 하고 있다. 여러가지 원인이 있겠지만 정책적 요인으로 첫째는 초저금리 시대, 둘째는 이전 은행 및 보험권에서 수도권의 주택담보인정비율(LTV)을 50%~70%, 비수도권은 60~70%가 적용되던 것을 70%로 일괄 완화했기 때문이다.

예를 들면 1억짜리 집을 갖고 있다면 예전에는 6천만 원까지 대출이 가능했지만 지금은 7천만원까지 대출이 가능해졌다. 셋째는 총부채상환비율(DTI)도 은행과 보험권에서 서울은 50%, 경기 및 인천지역 60% 적용되는 것을 일괄 60%로 완화가 시행된 것이다.

이것도 예를 들면 연간 1억 소득자에게 연간 원리금 상환액이 5000만 원이었다면 지금은 6000만 원으로 돈을 빌릴 수 있는 한도를 늘려준 것이다. 이처럼 대출의 한도는 늘려주고, 이자 부담은 낮추니 너도나도 대출을 받게 된 것이다.

지금의 이 상황 우리가 견뎌낼 수 있을까문제는 이렇게 급격히 늘어난 가계부채가 이제 한계에 다달았다는 점이다. 해외 전문기관의 보고서에 따르면 영국 옥스퍼드대 산하 연구기관인 옥스퍼드 이코노믹스는 지난 3월 24일 '아시아에서의 부채와 금융업 부담' 보고서에서 "한국의 가계부채가 아시아 주요국 중 가장 높은 수준이고, 무담보대출 비중이 높아 위험에 취약하다"고 지적했다. 또한 한국 등 아시아 국가의 민간부문(가계 및 비금융기업) 부채는 2013년에 G7 부채 수준을 넘어서는 등 급증세라고 지적했다.

실제로 한국은행에 따르면 2014년 기준 가처분소득 대비 가계부채 비율은 164.2%로 매년 최고치를 경신하고 다른 주요국과 비교해도 높은 비율을 나타내고 있다. 이것은 소비·저축이 자율로운 소득, 즉 우리가 마음껏 쓸수 있는 돈이 한달에 100만 원이라면 부채는 164만2천원이라는 이야기이다.

OECD(경제개발협력기구)도 최근 '한국의 높은 가계부채에 대한 논의'라는 보고서에서 "한국 경제성장률이 글로벌 금융위기 이전 7~8%에서 위기 이후 3~4%로 둔화됐음에도 가계부채는 지속적으로 증가하고 있다"면서 "높은 가계부채는 거시 경제적 안정성을 낮추고 경기 침체 가능성을 키운다"고 경고했다.

특히 한국은 2006년 이후 이자상환 부담이라는 부정적 영향이 부채의 유동성 효과(소비 증가)보다 커진 상태"라면서 "결과적으로 가계부채가 민간부문 소비 증가를 막는 요인 중 하나가 됐다"고 지적했다. 지난 6월에 발간된 '2015 OECD 경제전망 보고서(OECD Economic Outlook)'에서도 주택시장 대출규제 완화로 인한 가계부채 증가와 가처분 소득 대비 부채비율이 높은 것이 한국경제성장에 저해 요인이라고 지적하고 있다.

미국 컨설팅그룹 맥킨지의 연구기관인 맥킨지글로벌연구소(MGI)도 지난 2월 세계부채 보고서를 통해 우리나라를 네덜란드 캐나다 스웨덴 호주 말레이시아 태국 등과 함께 '가계부채 7개 취약국' 중 하나로 발표했다.

해외의 전문기관조차 한국 금융시장의 위험에 대해 경고를 하고 있지만, 한국 정부는 가계부채 문제에 대한 심각성을 받아들이지 않고 있다. 하지만 금융당국은 최근 가계부채 급등의 원인으로 지목되는 LTV·DTI 규제완화 기한을 연장하겠다고 예고했다.

LTV·DTI 규제완화 기한 연장에 대한 시민단체의 반발 LTV·DTI 규제완화 기한 연장에 대해 시민단체 경실련은 가계부채가 더욱 증가해 우리경제의 뇌관으로 작용할 것이라 우려를 표하며 반대의견서를 제출했다. 또한 경실련은 풀어준 규제로 은행 주택담보대출을 받아 자금을 생계자금과 사업자금으로 쓴 점을 지적하며 질적 악화를 우려했다.

한국은행의 '금융안정보고서'에 따르면 은행 주택담보대출을 이용하여 얻은 자금이 주택구입비용에 사용되는 비중은 2007년 60.7%에서 2014년 48.7%로 줄어 들었고 반면 생계자금 사용은 2007년 7.5%에서 2014년 12.4%로 5%P 증가했다.

또한 50대 및 60대 이상 연령층을 중심으로 주택담보대출이 확대된 점은 베이지부머 세대가 은퇴 후 자영업 진출하며 사업자금 마련 위해 주택담보대출을 확대 했다. 실제로 30대의 주택담보대출 규모는 2009년 96.2조원에서 2014년 88.3조원으로 7.9조원 줄어든 반면 50대는 2009년 125.8 조원에서 179.3조원으로 53.5 조원 증가했다. 전체 비중 또한 30대는 2009년 20.6%, 2014년 18.91%로 비중이 감소하였고 50대 비중은 2009년 26.94%, 2014년 38.39%로 비중이 증가했다.

주택구매의사가 없는 50대 및 60대 이상의 주택담보대출 증감률이 높아지는 상황은 주택담보대출로 사업자금 등 다른 부분에 자금을 융통 한다고 볼 수 있다 밝혔다. 50대 및 60세 이상의 소득증가율을 감안하면 가계 대출의 부실화가 불보듯 뻔할 것이다. 그리고 은퇴 연령층이 자영업에 진출할 경우 일부 업종의 낮은 수익성으로 인해 가계금융부실화로 이어질 수 있고 이는 경제 전반에 걸친 부실화가 될 것이라고 우려했다.

위와 같이 경실련은 가계부채의 양적 팽창의 문제뿐 아니라 질적악화를 막기 위해서라도 금융규제완화 대신 금융규제를 더욱 강화하여 가계부채 문제가 더 이상 확산되지 않도록 관리 할 것을 주장하고 있다.

금융정책을 왜 부동산 경기 부양 수단으로 사용하는가정부는 부동산 경기에만 몰두한 나머지 금융정책인 LTV·DTI 규제를 부동산 경기 부양책으로 이용했다. 무리한 정책의 결과로 가계부채가 급속도록 확대되어 우리나라 경제에 심각한 문제를 야기하고 있다.

이제라도 인위적인 부동산 가격 유지를 위해 금융정책을 이용하는 것을 멈추고 물가안정, 경제성장의 촉진, 경제정의 실현 등을 위한 정책목표를 가진 금융정책을 강구해야 한다. 꼭 필요한 금융정책으로 경실련은 저금리 시대임에도 불구하고 대부업 등에서 고금리 대출로 고통받는 서민을 위한 대부업법 개정 등이 시급하다고 밝혔다.

현재 우리나라의 가계부채는 감당하기 어려운 수준에 도달했지만 정부는 이를 외면한 채 계속해서 부동산 금융 규제 완화를 지속하여 빚 내는 것을 유도하고 있다. 더 이상 방치하면 IMF 외환위기보다 더 큰 위험이 닥칠 수도 있다. LTV·DTI 규제완화 등 가계부채 폭탄돌리기를 그만하고 하루 속히 경제 체질개선을 통해 정의롭고 선 순환적인 발전이 되도록 통합적이고 장기적인 금융정책을 제시해야 한다.